Tratto da lavoce.info

di Guido Romano, economista, responsabile dell’Ufficio Studi e Relazioni Esterne di Cerved Group

e Fabiano Schivardi, Professore di economia alla LUISS

La politica economica dovrà presto decidere la strategia di sostegno alle imprese. Va trovato un punto di equilibrio fra tenere in vita “zombie” e far morire aziende sane ma in sofferenza perché operano in attività duramente colpite dalla pandemia.

Scelte complesse sugli aiuti alle imprese

In Italia, come nelle altre principali economie europee, lo stato ha stanziato enormi risorse per mitigare gli effetti della pandemia sull’economia reale. Gli interventi a favore delle imprese sono consistiti in un’ampia estensione della cassa integrazione e in un forte sostegno alla liquidità, attraverso una moratoria sui debiti e un massiccio piano di garanzie pubbliche.

Fin qui, le politiche d’emergenza hanno evitato fallimenti in massa e conseguenze socialmente dolorose. Tra 2019 e 2020 i tassi di deterioramento del credito si sono infatti ridotti dal 2,9 al 2,5 per cento e i fallimenti sono crollati del 32 per cento, toccando minimi storici. L’economia vive uno stato di sospensione dalle regole ordinarie, con il timore di un brusco risveglio al cessare del regime emergenziale.

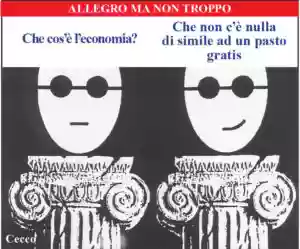

La preoccupazione che l’eccesso di liquidità possa generare un esercito di “zombie”, cioè imprese poco produttive che rimangono sul mercato solo grazie agli interventi pubblici, è diffusa. Il rischio è che gli zombie frenino il processo distruzione creativa e la riallocazione delle risorse verso attività più dinamiche e redditizie, riducendo quindi il potenziale di crescita. Allo stesso tempo, bisogna evitare di lasciar fallire, con gli zombie, anche le molte imprese sane ma colpite duramente dalla pandemia. Di conseguenza, il tema della selezione degli interventi pubblici sarà una questione centrale nella politica economica dei prossimi mesi, come ha ricordato lo stesso presidente del Consiglio nelle dichiarazioni programmatiche al Senato dello scorso 17 febbraio: “Uscire dalla pandemia non sarà come riaccendere la luce. Questa osservazione, che gli scienziati non smettono di ripeterci, ha una conseguenza importante. Il governo dovrà proteggere i lavoratori, tutti i lavoratori, ma sarebbe un errore proteggere indifferentemente tutte le attività economiche. Alcune dovranno cambiare, anche radicalmente. E la scelta di quali attività proteggere e quali accompagnare nel cambiamento è il difficile compito che la politica economica dovrà affrontare nei prossimi mesi”.

I dati sulle aziende in crisi

Il problema principale è distinguere imprese in crisi per deficienze strutturali indipendenti dalla pandemia da quelle in crisi perché operano in attività che invece ne sono state duramente colpite. Alcuni dati possono aiutare a inquadrare il fenomeno. Una prima quantificazione può essere fatta utilizzando gli score creditizi delle imprese italiane prima e dopo la pandemia, per individuare quante sono le imprese affidate che faticheranno a rimanere sul mercato senza ulteriori interventi pubblici. Le informazioni del Cerved Group Score (Cgs), una valutazione della probabilità di default delle imprese italiane ampiamente utilizzata dal sistema bancario, è stata incrociata con gli open data del Fondo centrale di garanzia.

L’analisi si basa sui finanziamenti concessi a oltre un milione di imprese italiane fino alla fine di gennaio 2021, con un importo garantito pari a 98,3 miliardi di euro e un importo finanziato pari a 115 miliardi. In attesa dei bilanci del 2020, che saranno disponibili per la maggior parte delle imprese solo dall’estate, Cerved ha definito un modulo ad hoc, il Cgs-impact, che combina gli effetti della pandemia su oltre 300 settori di attività economica con le informazioni individuali delle imprese. Sulla base di queste valutazioni, è stato costruito uno score di rischio che include gli effetti della pandemia. Confrontando l’evoluzione dello score prima e dopo la pandemia, è possibile arrivare a una prima stima di quante imprese siano strutturalmente in crisi e quante invece vi siano entrate a causa della pandemia.

La figura 1 riporta la matrice di transizione fra le classi di rischio pre e post pandemia. Delle circa 500 mila imprese classificate come sicure prima della pandemia, 308 mila lo rimangono anche dopo. Queste imprese sono affidate per circa 46 miliardi di euro, quasi la metà del totale. Sono aziende che non hanno bisogno di supporto pubblico per entrare nel circuito del credito.

All’estremo opposto, il numero di imprese “zombie”, con un’alta probabilità di fallire oggi, ma già a rischio prima della pandemia, è consistente ma non enorme: 81 mila società (il 7,8 per cento degli affidati al Fondo centrale di garanzia), con prestiti garantiti per 8,7 miliardi di euro. In prima approssimazione, per questo gruppo di imprese si potrebbe decidere di non intervenire, puntando a minimizzare i costi di uscita dal mercato: date le probabilità di default, ne potrebbero fallire 25 mila con un valore atteso dei crediti deteriorati pari a 2,5 miliardi di euro.

Quali imprese aiutare

Le attenzioni delle politiche pubbliche dovrebbero concentrarsi sulle imprese che sono in una “terra di mezzo”, tra le quali è comunque utile una qualche forma di differenziazione. Si dovrebbe decidere se e quanto intervenire in imprese che erano sane alla fine del 2019, ma che il Covid ha reso “vulnerabili”: sono 182 mila, affidate per 14 miliardi dal sistema bancario. Non sono del tutto compromesse e un sostegno pubblico, anche limitato, potrebbe renderle di nuovo finanziariamente solide. Interventi più consistenti, probabilmente sotto forma di iniezioni di equity, sarebbero necessari per le 9.300 imprese che sono passate da solide a rischiose.

Flourish logoA Flourish data visualization

Un gruppo per cui si potrebbe pensare a interventi selettivi è quello delle società che sono rimaste in un’area di vulnerabilità. È quello più ampio: 284 mila società, affidate per 32 miliardi con prestiti garantiti. L’ultimo gruppo, che abbiamo chiamato “zombie light”, è composto da imprese vulnerabili prima della crisi e passate nella categoria di rischio. È numeroso, composto da 166 mila società con prestiti per 14 miliardi. Rappresentano anche il gruppo più difficile da valutare in termini di intervento, in quanto al suo interno ci sono casi di imprese che, senza la pandemia, avrebbero potuto mantenere o migliorare la loro situazione patrimoniale, e altre che invece erano già su un sentiero di deterioramento strutturale. È per questo gruppo che il compito della politica si fa particolarmente difficile, perché distinguere fra le due situazioni è tutt’altro che facile.

Il sistema produttivo italiano era arrivato alla pandemia in una condizione di solidità finanziaria senza precedenti. Il Covid-19 si è abbattuto come uno tsunami sulle nostre imprese. Sarà necessario trovare un equilibrio per evitare la “zombificazione” delle imprese, ma anche il rischio che una crisi completamente inattesa e dagli effetti molto eterogenei produca ferite profonde in un tessuto imprenditoriale che, prima della pandemia, era finanziariamente sano.