Tratto da lavoce.info

di Henri Lagarde, imprenditore francese

e Richard Robert, editore di Telos-eu.com, il cugino francese di LaVoce.info.

Le scelte fiscali di Francia e Italia portano a un parallelo indebolimento del sistema produttivo. La produzione e l’occupazione industriale sono le prime vittime di un sistema fiscale che si concentra sul lavoro salariato. Ma le riforme sono possibili.

Attività produttive tartassate

I sistemi tributari francese e italiano possono sembrare molto diversi. Ma uno sguardo più attento rivela che i loro difetti si riflettono e si illuminano a vicenda. Entrambi tassano molto poco il consumo. Entrambi tassano pesantemente le attività produttive, attraverso canali diversi: i redditi da lavoro dipendente in Italia (l’Irpef), i salari lordi in Francia (la tassazione delle imprese). In entrambi i casi ne deriva una progressiva deformazione dell’apparato produttivo, con un indebolimento dei settori che utilizzano maggiormente il lavoro dipendente. Le conseguenze sono le stesse: bassa crescita ed entrate fiscali la cui base continua a ridursi.

Leggendo l’articolo di Massimo Bordignon sull’agenda fiscale del governo Draghi, pubblicato su lavoce.info l’11 febbraio, siamo rimasti colpiti da un fatto: il sistema fiscale italiano è significativamente diverso da quello che abbiamo in Francia, ma i due modelli mostrano anche sorprendenti convergenze.

Soprattutto, hanno un difetto comune: si concentrano su una parte significativa delle attività produttive, il lavoro dipendente. Ma non lo fanno nello stesso modo.

Una particolarità della Francia è che la pressione fiscale non viene esercitata solo attraverso la tassazione del reddito dei dipendenti, ma anche attraverso la tassazione delle imprese.

In sintesi, le tre principali forme di prelievi obbligatori che colpiscono le imprese francesi sono la quota dei contributi di sicurezza sociale a carico dei datori di lavoro (basata sul salario lordo), le imposte sulla produzione (articolate su varie basi) e l’imposta sulle società (che si basa sui profitti).

Concentriamoci sulle prime due per capire la specificità del sistema francese.

La quota dei contributi di sicurezza sociale a carico dei datori di lavoro, in Francia, è caratterizzata da una aliquota elevata: dal 35 al 38 per cento dei salari lordi. All’interno dell’Europa, è in Francia (e in Spagna) che la quota pagata dai datori di lavoro rappresenta la percentuale più alta delle risorse della protezione sociale: più del 40 per cento, contro il 20 per cento in media nell’Ue-15. I datori di lavoro francesi contribuiscono per 265 miliardi di euro al finanziamento della protezione sociale; i contributi dei dipendenti ammontano a 89,3 miliardi di euro (La Protection sociale en France et en Europe en 2018. Résultats des comptes de la protection sociale).

In Francia, il gettito delle imposte sulla produzione in senso stretto è stato di 75 miliardi di euro nel 2019, una cifra da confrontare con quella dell’imposta sul reddito delle società (31 miliardi). Ma a quelle sulla produzione, che si basano su proprietà fondiaria e attrezzature, si devono aggiungere 37 miliardi di tasse che hanno come base la massa salariale: 14 miliardi di “tassa professionale” (payroll tax), e 23 miliardi prelevate a monte dell’Ebitda, insieme ai contributi sociali.

In totale, se consideriamo la categoria D29 di Eurostat, queste tasse sulla produzione in senso lato ammontavano in Francia a 109 miliardi di euro nel 2018. Al secondo posto in Europa c’è, per l’appunto, l’Italia, con 53 miliardi.

Nel complesso, il sistema fiscale e previdenziale francese è dunque caratterizzato non solo da una forte pressione sulle imprese, ma anche e soprattutto da un eccesso del prelievo sulla massa salariale, a causa dei tributi basati sui salari lordi.

Quando la differenza diventa una somiglianza

Qui, tra Francia e Italia, c’è una differenza che nasconde una vera somiglianza. Mentre l’Italia non tassa le sue aziende come la Francia, tassa pesantemente i redditi dei dipendenti. Spiega Massimo Bordignon nel suo articolo: “Se guardiamo l’aliquota fiscale effettiva, l’Italia è al terzo posto in Europa per la tassazione del lavoro”. Lo fa soprattutto attraverso l’Irpef, che Massimo Bordignon ricorda essere basata principalmente sul reddito dei lavoratori dipendenti e assimilati, che da soli costituiscono l’84 per cento della base imponibile.

Da parte francese, c’è quindi una sovra-tassazione della massa salariale che pesa sulle imprese. Da parte italiana, c’è un’eccessiva tassazione del reddito dei dipendenti. Un contabile potrebbe dire che si tratta di sistemi molto diversi e che il confronto è irrilevante. Ma si può ribattere che in entrambi i casi è il lavoro dipendente svolto nel contesto di un’impresa, e non il lavoro autonomo, a essere preso specificamente di mira dal sistema tributario. Ma non è tutto.

Massimo Bordignon nota anche che l’Italia è solo al 25° posto in Europa per la tassazione dei consumi. È un altro punto comune, poiché anche la Francia tassa poco i suoi consumatori. Questo è il risultato sia di pressioni elettorali che l’effetto di una vecchia credenza keynesiana sulla necessità di sostenere la domanda. L’aliquota Iva standard in Francia è del 20 per cento (e da questo punto di vista è superiore a quella adottata da più della metà dei paesi dell’Ue), ma la presenza di molte aliquote ridotte ne riduce fortemente il gettito. L’aliquota media effettiva dell’Iva è molto più bassa in Francia – come in Italia – rispetto a Germania o Danimarca.

L’Ocse ha sviluppato un indicatore (VAT Revenue Ratio), che misura la perdita di gettito Iva causata dalle aliquote ridotte in rapporto al suo gettito potenziale se tutti i consumi fossero tassati all’aliquota standard. Le cifre parlano da sole. Nel 2018 il rapporto era di 0,48 in Francia e di 0,38 in Italia, la media Ocse è di 0,56.

Così emerge in entrambi i paesi lo stesso equilibrio, con un carico fiscale che pesa poco sul consumo e molto sul lavoro salariato.

C’è più di un modo per sfuggire al fisco

Le scelte fiscali non sono senza conseguenze. In entrambi i paesi portano a varie forme di evasione fiscale, che contribuiscono a distorcere il sistema produttivo e a indebolire il suo nucleo, il tessuto industriale. Questo indebolimento, a sua volta, indebolisce il sistema tributario.

I lettori de lavoce.info conoscono meglio di noi le modalità dell’evasione fiscale in Italia, con il lavoro nero, o, come sottolinea Massimo Bordignon, gli arbitraggi di alcuni lavoratori verso forme di microimprese individuali fiscalmente più vantaggiose del lavoro dipendente.

La stessa fuga esiste anche in Francia, ma prende una forma diversa. Il lavoro nero non è molto diffuso e il lavoro salariato rimane la norma (la proporzione di lavoratori autonomi non è praticamente cambiata negli ultimi dieci anni). Quali forme prende dunque in Francia?

La nostra fonte principale qui è un rapporto di France Stratégie, un’istituzione collegata al primo ministro.

Il rapporto mostra che le aziende francesi hanno delocalizzato più dei loro vicini europei: “Nel 2017, le 4.900 imprese multinazionali francesi (escluso il settore bancario e i servizi non commerciali) controllavano 43.600 filiali straniere in più di 190 paesi. La creazione di queste filiali è un aspetto importante dell’internazionalizzazione dell’economia francese. Le loro vendite cumulative sono più del doppio del livello delle esportazioni di beni e servizi, e solo gli Stati Uniti sono a un livello più alto”. (p. 87)

Il rapporto specifica che l’occupazione nelle filiali industriali straniere dei gruppi francesi corrisponde al 62 per cento dell’occupazione nel settore industriale in Francia, contro il 52 per cento nel Regno Unito, il 38 per cento in Germania, il 26 per cento in Italia e il 10 per cento in Spagna. In altre parole, la sovra-tassazione del lavoro e delle attività produttive porta le imprese francesi a intraprendere quella che si potrebbe chiamare una “evasione industriale”. Creano le loro fabbriche e assumono dipendenti all’estero.

Certo, una parte del reddito generato da questi investimenti torna in Francia, il che si riflette nella bilancia delle partite correnti. Ma il primo effetto di queste scelte è un indebolimento del tessuto industriale.

Dal 1980, la quota dell’industria nel Pil francese è diminuita di 10 punti, raggiungendo il 13,4 per cento del valore aggiunto nel 2018 (il 10 per cento per la manifattura). La quota di occupazione industriale sul totale è passata dal 25 per cento nel 1974 al 10 per cento nel 2018.

L’Italia, da parte sua, ha mostrato una maggiore capacità di resistere alla deindustrializzazione: l’industria rappresenta ancora il 19,7 per cento del Pil. Ma va considerata un’altra tendenza: tra i primi anni Duemila e il 2016, il numero di imprese industriali con più di 20 dipendenti è sceso del 23 per cento in Italia, mentre è aumentato del 2 per cento in Germania. In Francia, è sceso di quasi il 40 per cento (Bilan de la compétitivité française).

In sostanza, le scelte fiscali di Francia e Italia stanno portando a un parallelo indebolimento del sistema produttivo. La produzione e l’occupazione industriale sembrano essere le prime vittime di un sistema fiscale che si concentra sul lavoro salariato. Il lavoro nero italiano e le delocalizzazioni francesi raccontano qui la stessa storia.

Ipotesi di riforma

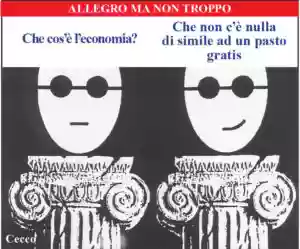

Il resto è perfettamente descritto da Massimo Bordignon: con una base imponibile sempre più ristretta, la pressione tende ad aumentare ancora di più, e il sistema fiscale stesso è vittima dell’indebolimento economico che ha contribuito a provocare. L’immagine che viene in mente è quella del circolo vizioso.

Da questo quadro scoraggiante emergono però anche alcune ragioni di speranza. Il parallelismo evidenzia effetti specifici della tassazione e quindi correggibili, in contrapposizione alle idee di inevitabile declino o agli sterili dibattiti sui vantaggi e gli svantaggi dell’euro. in entrambi i nostri paesi, l’agenda fiscale è la chiave della rinascita economica.

In Francia, come parte del piano di ripresa economica, è stata introdotta una riduzione di 10 miliardi di euro delle tasse sulla produzione. L’Istituto Rexecode ha calcolato che, per tutte le imprese, sarebbe necessaria un’ulteriore riduzione di 28 miliardi di euro per colmare il divario con la media europea e una riduzione di 56 miliardi di euro per l’economia nel suo complesso, e non solo per l’industria, per coprire il divario con la Germania.

Queste cifre danno un’idea della strada da seguire. Soprattutto ci ricordano che su entrambi i versanti delle Alpi sono proprio le scelte fiscali a indebolirci. Scelte diverse, ma che finiscono per avere conseguenze simili. Riconoscersi nella stessa situazione di stallo è forse un’occasione per scrollarsi di dosso il fatalismo e avviare una nuova agenda di riforme, così come ha fatto la Germania con Agenda 2010.

Sul lato delle entrate l’Iva è senza dubbio lo strumento fiscale più adatto, come nota Massimo Bordignon e come noi stessi abbiamo suggerito in un altro articolo . Se ben spiegato, un aumento delle aliquote Iva (che oltretutto non necessariamente implica una crescita dell’aliquota massima) può essere accettato dalla popolazione. Va anche notato che la crescita dei pagamenti elettronici riduce automaticamente le possibilità di frode sull’Iva. Sia in Francia che in Italia, il gettito dell’imposta ha dunque un buon margine di miglioramento.

Ma l’equilibrio dei conti pubblici non è forse la questione principale. Più che un problema di debito, Italia e Francia hanno un problema di crescita. Rispecchiandosi l’una nell’altra, possono forse capire come migliori sistemi fiscali possano permettere al lavoro industriale di rilanciare la crescita economica.

La via da seguire ci viene indicata dai nostri vicini europei, alcuni dei quali hanno vissuto gli stessi problemi decenni fa. Già negli anni Ottanta, i paesi “fenice” del Nord Europa, come la Danimarca, hanno sviluppato strategie basate sul riequilibrio del sistema fiscale, spostandolo dal lavoro al consumo. I risultati parlano da soli: tutti questi paesi sono ora più ricchi di noi (in termini di Pil pro-capite), hanno conti in equilibrio (sia per quanto riguarda il bilancio pubblico che la bilancia dei pagamenti) e soprattutto al loro interno registrano un maggior consenso sul sistema tributario. Cosa aspettiamo?