Tratto da lavoce.info

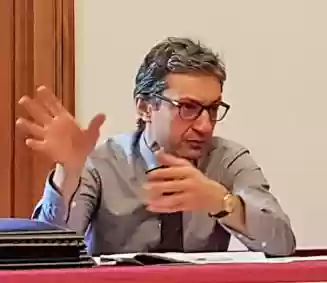

DI MARCO GREGGI, professore ordinario di diritto tributario e diritto tributario internazionale presso l’Università di Ferrara.

Le tasse straordinarie non sono una novità nel diritto tributario. Ma il prelievo dovrebbe essere aumentato con una proposta organica e non estemporanea come quella sugli extra-profitti delle banche. I rischi per investitori e risparmiatori.

Chi paga la nuova tassa

La nuova imposta sugli extra-profitti nel settore bancario ha solo poche settimane di vita (è stata introdotta all’art. 26, decreto legge 10 agosto 2023, n. 104), ma ha già occupato le pagine dei giornali, scalzando nell’interesse dei lettori agostani (e negli algoritmi dei motori di ricerca) l’approvazione definitiva della legge delega di riforma dell’ordinamento tributario italiano. In effetti, un tributo (ri)pensato e voluto per colpire profitti (asseritamente) esorbitanti di determinate imprese, per ora ha penalizzato il valore di borsa di queste ultime e, a ridosso dell’annuncio, ha determinato una contrazione degli indici che non andrà a scalfire soltanto i “giganti” della finanza, ma anche tutti coloro che avevano pensato di investire in quei titoli (dai fondi di investimento a quelli di pensione, ai piccoli e medi risparmiatori, e così via). Resta da vedere se le rassicurazioni fornite dal ministero dell’Economia e delle Finanze a neanche 24 ore dall’annuncio, in un comunicato stampa inconsueto e contraddittorio rispetto a quanto deciso in Consiglio dei ministri, nonché quelle fornite da alcune forze politiche, orientate a riconfigurare il prelievo in una sorta di prestito forzoso, basteranno a placare le tensioni. Il ministero ha promesso un cap all’ammontare complessivo del prelievo per ogni contribuente (pari allo 0,1 per cento del totale dell’attivo di ogni istituto coinvolto, un limite che non emerge dal testo licenziato in Consiglio), mentre dal Parlamento alcuni gruppi propongono il riconoscimento di un credito d’imposta nei prossimi anni pari al tributo riscosso. Nonostante le rassicurazioni, il rischio, anzi a questo punto quasi la certezza, è che la “tassa”, non ancora entrata in vigore, la stiano già pagando i risparmiatori, con la perdita di valore dei danari investiti. Si tratta di un effetto temporaneo? Improbabile, in ragione della base imponibile scelta e dell’ammontare del prelievo (al netto del capping promesso mediante comunicato stampa): la scelta di politica fiscale lascerà il segno sulle aspettative di investimento degli italiani per almeno due anni (tale è la durata del prelievo straordinario prevista in decreto). Inusuale è anche la scelta per individuare l’extra-profitto, che è determinata in base all’ammontare del margine d’interesse di cui alla voce 30 del conto economico, redatto secondo gli schemi approvati dalla Banca d’Italia. Questo diventa fiscalmente rilevante solo qualora ecceda di una determinata percentuale quello vigente nel 2021 (la percentuale varia a seconda dei periodi di tassazione di riferimento che per ora sono limitati al 2022 e 2023 e si assesta rispettivamente sul 5 e sul 10 per cento), mentre l’aliquota sarà del 40 per cento. Insomma, a differenza dei tributi sul reddito che riguardano un flusso di ricchezza che si registra un determinato periodo di tempo, il nuovo tributo incide su una variazione (potenziale) di una specifica componente di quei proventi: il margine di interesse. Anche in questo caso, come già in passato, il governo interviene con efficacia retroattiva nel più classico dei blitz agostani, e con motivazioni sociali tese a nobilitare un intervento che per tempi, metodi e destinatari anima un ampio dibattito tra le forze politiche e sociali.

I tributi straordinari hanno una lunga storia

Anni addietro, la Corte costituzionale ha finito per cassare un altro intervento straordinario che, tra l’altro, colpiva lo stesso settore. Nel frattempo, però, il mondo è cambiato. Innanzitutto, l’idea di tassazione straordinaria (windfall) è stata ammessa persino dall’Unione europea, che ne ha imposto l’introduzione, peraltro in un settore diverso, in ragione della guerra in Ucraina. La storia del diritto tributario, poi, è piena di imposte straordinarie. Senza scomodare le esperienze di secoli troppo lontani, anche l’amministrazione Nixon si contraddistinse per l’introduzione di un tributo straordinario per far fronte alla situazione macroeconomica statunitense in quegli anni e allo shock determinato nel 1973 dalla crisi petrolifera. Insomma, non siamo certo i primi a muoverci su questo scacchiere. Lo scenario italiano è evidentemente diverso: oggi nessuno shock imprevedibile o straordinario giustifica (qualora ce ne fosse bisogno) la scelta del governo: nessuno Yom Kippur, come per Richard Nixon, è alle nostre spalle. O quantomeno non interessa il settore creditizio. Dall’altro lato, tuttavia, l’imposta sui cosiddetti “extra-profitti” ha un pregio: quello di aprire un dibattito più ampio su questa forma di prelievo e di far trovare uno spazio all’interno dei principi costituzionali italiani e in particolare del dovere di concorrere alle pubbliche spese di due forme di prelievo, le windfall taxes e le excess profit taxes, che giuridicamente non sono la stessa cosa. Se la scelta del governo è quella di portare in Parlamento una imposta sui profitti “straordinari”, la proposta dovrebbe essere organica, coerente e di sistema: di certo non episodica. Dovrebbe pertanto non essere rivolta soltanto al settore bancario (qui e ora) ma anche ad altri ambiti produttivi che, ciclicamente ed episodicamente, si caratterizzano per un tasso di profitti disallineato rispetto a quelli “normali” (previa definizione di cosa si intenda per normalità del profitto). Se invece la scelta politica è nel senso di una straordinaria windfall tax, allora l’esecutivo dovrebbe chiarire quale sia l’evento imprevedibile, il cigno nero, per così dire, che giustifica siffatta tassazione. Si tratta in quest’ultimo caso della strada percorsa da Nixon nel 1973 e dall’Unione europea nel 2022: in entrambi i casi la tassazione straordinaria del settore oil and gas ha trovato il suo fondamento in due conflitti militari. Nel recente passato, può essere avvenuta la stessa cosa nel settore farmaceutico, che però dal prelievo non è stato inciso, nonostante gli extra-profitti derivanti dall’emergenza pandemica. In fin dei conti l’extra-profitto non è un evento che ci viene consegnato dalla cronaca contemporanea: si è sempre registrato nella storia e in diversi settori. Fa parte delle dinamiche che caratterizzano il libero mercato e fa parte della normale meccanica d’impresa: tutto sta a decidere che cosa si intenda per “extra” nella parola “extra-profitto”. Si tratta di una valutazione che né i giuristi né gli economisti possono definire scientificamente e che molto spesso dipende dalla variabile temporale. Di qui la scelta e la conseguente responsabilità politica che il Parlamento dovrà assumersi nelle prossime settimane. Il governo (e la maggioranza che lo sostiene) può decidere di incrementare il prelievo tributario, ma dovrebbe farlo senza quella erraticità e quella episodicità che finiscono per rendere uno scenario complesso ancora più ambiguo e incerto per gli investitori e i risparmiatori. Che la windfall taxation diventi, parafrasando un filosofo contemporaneo “l’ospite inquietante” del sistema tributario non è di per sé un male, a patto di avere il coraggio, come ci ricorda Heidegger (La questione dell’essere), di guardarla bene in faccia e di assumersene le responsabilità fino in fondo.

Lavoce è di tutti: sostienila!

Lavoce.info non ospita pubblicità e, a differenza di molti altri siti di informazione, l’accesso ai nostri articoli è completamente gratuito. L’impegno dei redattori è volontario, ma le donazioni sono fondamentali per sostenere i costi del nostro sito. Il tuo contributo rafforzerebbe la nostra indipendenza e ci aiuterebbe a migliorare la nostra offerta di informazione libera, professionale e gratuita. Grazie del tuo aiuto!

SOSTIENI LAVOCE