Tratto da lavoce.info

DI TOMMASO DI TANNO, ha insegnato diritto tributario nelle Università di Roma (Tor Vergata), Siena e Cassino ed è docente al Master Tributario dell’Università Bocconi

Limitare il “contributo straordinario contro il caro bollette” alle sole imprese che producono o commerciano prodotti energetici è corretto. I problemi nascono dalla definizione della base imponibile, con il riferimento alle operazioni ai fini Iva.

La tassa sugli extra-profitti

Il “contributo straordinario contro il caro bollette” (così lo denomina letteralmente la rubrica dell’articolo 37 del Dl 21/2022), pari al 10 per cento degli “extra-profitti” delle imprese operanti nel settore energetico, ricorda molto la “tassa sugli extraprofitti di guerra” di triste passata memoria. Del resto, i conflitti bellici sono da sempre occasione, ma solo per taluni, di profitti straordinari e non pare del tutto riprovevole provare a contenerne i relativi vantaggi dato che si accompagnano a ben più diffusi svantaggi.

Sennonché, se si vuole intervenire attraverso lo strumento tributario, occorre, poi, cimentarsi con le caratteristiche che il suo uso richiede. Innanzitutto, la razionalità della scelta, visto che si va a costruire un tributo che colpisce solo alcuni soggetti e non la generalità dei contribuenti con potenziale lesione dei principi di eguaglianza e capacità contributiva (articoli 3 e 53 Cost.). La delimitazione dei soggetti potenzialmente avvantaggiati dalla specifica situazione pare, nel suo insieme, appropriata, come peraltro confermato dalla stessa Corte costituzionale nella sentenza, che pure portò alla dichiarazione di incostituzionalità, della ben nota Robin Hood Tax (art. 81 Dl 112/2008). Certo, possono esserci altri che hanno nei fatti goduto degli stessi vantaggi, ma limitare l’ambito soggettivo solo a quelle imprese che producono o commerciano prodotti energetici pare, almeno nell’attuale contesto, manifestazione di un corretto potere discrezionale del legislatore, non contestabile in sede costituzionale.

Adeguata pare pure la evidente straordinarietà del prelievo – disposto come una tantum – atteso che era stata proprio la sua permanenza a regime a motivare, principalmente, la declaratoria di incostituzionalità della Robin Hood Tax.

Può, poi, certamente definirsi sensata la soglia di applicabilità visto che opera alla duplice condizione che l’incremento degli “extra-profitti” sia superiore: (i) a 5 milioni di euro, in valore assoluto e (ii) al 10 per cento, in termini percentuali.

Si tratta, certamente, di misure di per se stesse opinabili: ma la Corte ha spesso riconosciuto che, nel contesto di una trasparente razionalità, è facoltà del legislatore individuarne con una certa libertà d’azione i parametri.

I difetti

Sennonché sono proprio questi ultimi a presentare difetti percepibili anche a vista d’occhio. La base imponibile del novello tributo, ossia le modalità con cui vengono individuati gli “extra-profitti”, è infatti rappresentata da una differenza: quella fra il “saldo” di un periodo (1° ottobre 2021-31 marzo 2022) contro il “saldo” di un altro periodo (1° ottobre 2020- 31 marzo 2021). Ovvio che la scelta di un periodo da contrappore a un altro è sempre discutibile. Ma qui stiamo parlando del periodo in cui la pandemia esplicava i suoi effetti più violenti (ottobre 2020-marzo 2021) rispetto a quello in cui gli stessi effetti si andavano spegnendo (ottobre 2021-marzo 2022).

Il “saldo”, poi, non è quello fra costi e ricavi (tant’è che la legge non lo chiama mai “profitto”), ma è rappresentato dalla differenza fra operazioni attive e passive ai fini dell’Iva di un periodo rispetto a quella risultante nell’altro. La ragione della scelta (“saldo” A contro “saldo” B) sta palesemente nell’individuazione di dati di facile e immediato riscontro, motivata anche dalla necessità di disporre di un importo di entrata attendibile (e facilmente riscuotibile) per finanziare una spesa (ristori previsti nell’art. 38 del medesimo Dl 21/2022) che altrimenti avrebbe dovuto comportare uno scostamento di bilancio (o comunque l’uso di un altro strumento di bilanciamento nei conti pubblici).

Sennonché le ragioni per le quali il “saldo” in questione può aver subito escursioni significative fra un periodo e l’altro sono molteplici e non necessariamente indicative di un vantaggio speculativo realizzato sfruttando al meglio le alterate situazioni di mercato. Per esempio: se l’incremento del “saldo” deriva solo dall’incremento dei volumi (di oggi rispetto a quelli di ieri) a causa della riduzione dei consumi per ragioni pandemiche, è facile sfondare il tetto del 10 per cento della differenza fra i due “saldi”. E, considerate le dimensioni degli operatori del settore energetico, altrettanto facile sfondare il tetto di 5 milioni di euro in valori assoluti. Ciò anche a identiche condizioni di redditività (cioè senza il realizzo di alcun extra-profitto). Ancora: il riferimento generico alle operazioni rilevanti a fini Iva fa sì che rientrino nel conteggio anche quelle che nulla hanno a che spartire con le attività energetiche. Le cessioni di partecipazioni, come pure i conferimenti di beni in società, fanno parte delle operazioni rilevanti a fini Iva, ma palesemente non rientrano fra quelle a contenuto energetico.

Conclusione: il tributo in questione ha senso e sono correttamente indicati i potenziali debitori. Ma l’individuazione della base imponibile è gravemente difettosa.

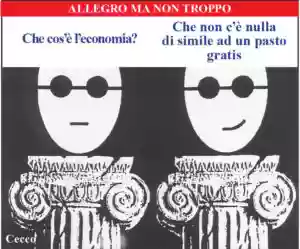

Lavoce è di tutti: sostienila

Lavoce.info non ospita pubblicità e, a differenza di molti altri siti di informazione, l’accesso ai nostri articoli è completamente gratuito. L’impegno dei redattori è volontario, ma le donazioni sono fondamentali per sostenere i costi del nostro sito. Il tuo contributo rafforzerebbe la nostra indipendenza e ci aiuterebbe a migliorare la nostra offerta di informazione libera, professionale e gratuita. Grazie del tuo aiuto.

SOSTIENI LAVOCE